Les biens immobiliers dévoient être évalués à leur valeur vénale réelle au jour au 1er janvier de chaque année.

La valeur vénale est le prix auquel les biens auraient pu être normalement négociés dans le cadre d’une vente.

Oui, votre résidence principale rentre dans l’assiette de l’impôt sur la fiscalité immobilière.

Toutefois, la résidence principale bénéficie d’un abattement de 30% de sa valeur, à condition que celle-ci ne soit pas détenue par le biais d’une SCI de gestion.

Des abattements sont possibles en fonction du contexte de détention des biens immobiliers.

En effet, la valeur vénale peut être affectée par des difficultés à céder le bien immobilier concerné. Il peut s’agir par exemple d’un bien détenu en SCI ou encore un bien loué.

Dans ce dernier cas, l’expert précédera à une évaluation par la méthode par capitalisation.

Lorsqu’un bien immobilier est démembré, c’est l’usufruitier qui est redevable de l’impôt sur la fortune immobilière (IFI). Il n’existe pas de décote possible en raison de cette situation juridique ; le contribuable devra payer l’IFI sur la valeur de la pleine propriété.

Dans le cas ou l’usufruit porterait sur une partie du bien, la valeur à déclarer est celle de la pleine propriété au prorata de sa quote-part.

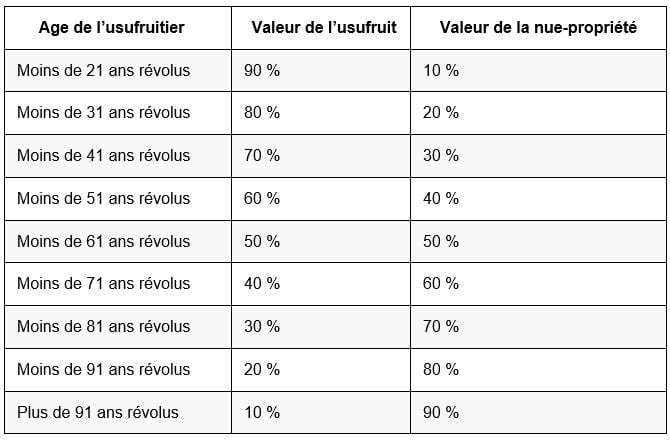

A ce principe général, il existe des cas exceptionnels en cas de démembrement qu’il faut étudier. Il sera dans ces cas appliqué le barème suivant, résultant du code général des impôts. On notera par exemple le démembrement issu d’une vente avec réserve d’usufruit réalisé hors du contexte familial sous forme de viager. Dans ce cas précis, l’imposition sera partagée entre le nu-propriétaire et l’usufruit.

L’administration fiscale dispose d’outils performants pour contrôler si un contribuable est susceptible d’être redevable de l’IFI.

Le fisc est en mesure de déceler les contribuables n’ayant jamais fait de déclaration IFI et les contribuables qui n’actualisent pas ou sous-évaluent la valeur de leurs biens immobilier.

Le délai de prescription est de 3 ans qui peut être porté à 6 ans en cas de déclaration non réalisée ou omissions d’informations dans la déclaration. Pour d’autres actifs immobiliers ou détenus à l’étranger, le délai peut être porté à 10 ans.

Si vous êtes assujetti à l’IFI, vous devrez remplir une déclaration annexe à votre déclaration des revenus ; le formulaire n° 2042-IFI. Vous devrez procéder à cette régularisation spontanée de l’IFI.

Le contribuable doit détailler l’ensemble de ses biens et droits immobiliers détenus, directement ou indirectement. Pour chaque bien, vous devez donner une valeur estimative.

Le risque d’une estimation trop basse de vos biens immobiliers par rapport au marché immobilier concerné est d’attirer l’attention de l’administration fiscale.

Celle-ci vous adressera un courrier pour justifier le prix de chaque bien immobilier.

Ce courrier contiendra parfois une étude menée par leur soin avec des biens comparables vendus. A vous de prouver que leur évaluation est fausse !

La procédure du redressement est différente s’il s’agit d’une absence de déclaration d’impôt ou s’il s’agit d’une irrégularité.

L’administration est en droit de demander au contribuable des éclaircissements et justifications sur sa déclaration. Le délai de réponse est à apporter au fisc est de 2 mois.

Si vous êtes dans le cas ou vous n’avez jamais fait de déclaration, l’administration fiscale vous adressera également un courrier pour entamer la procédure de redressement.

La principale méthode retenue par l’administration fiscale est la méthode par comparaison. Dans cette méthode, on compare des ventes de biens similaires qui se sont vendus récemment. Similaire veut dire surface approchante, emplacement identique, caractéristiques similaires.

Prendre une moyenne des prix pratiqués dans son secteur sans prendre les spécificités de son bien est approximatif. Il convient, idéalement, de retenir des biens approchants.

Plutôt facile pour un pavillon de 100 m² en zone ultra-urbanisée pour lequel on pourra retenir un prix moyen. Plutôt compliqué quand il s’agit par exemple d’un château, d’une chartreuse, d’une villa de 400 m² avec 10 hectares de bois.

Il est aisé de comprendre qu’une maison ou un appartement loué ne dispose pas de la même « liquidité » qu’un bien non loué.

Les conditions du bail peuvent aussi avoir un impact sur la valeur du bien, en particulier le prix du loyer.

Dans ce cas, il semble plus logique d’utiliser la méthode par capitalisation du revenu que la méthode par comparaison.

Ici, les revenus fonciers sont totalement à prendre en compte dans l’évaluation.

La méthode par comparaison serait envisageable dans la mesure ou les termes de comparaison concerneraient la vente de bien loués pour des loyers similaires.

L’expert immobilier a la connaissance du marché immobilier et il est à même de déterminer la valeur vénale d’un bien immobilier.

La méthode par comparaison, largement appréciée par l’administration fiscale, peut être « adaptée » en fonction de la situation particulière.

S’agissant bien souvent de biens immobiliers de grande surface, nous analysons systématiquement et corrigeons les surfaces affichées dans les ventes (Données de valeurs foncières – DVF). Il n’est pas rare de trouver des références citées par l’administration fiscale dont la surface est totalement erronée.

Nous appréhendons aussi les références de ventes en fonction du contexte et du type d’achat.

Pour les situations géographiques particulières, nous examinons avec attention les avantages et les inconvénients de chaque bien immobilier. Exemple : Est-ce que 2 villas, pourtant mitoyennes, en première ligne du bassin d’Arcachon ou sur la presqu’ile du Cap Ferret mais dont la vue ou l’accès au bassin sont différents ont la même valeur ?

Nous sommes là pour défendre vos intérêts !